近期,亚马逊对欧洲站卖家明确VAT强制合规要求,直观反映了欧洲税务合规监管力度正不断加强。受多重关税政策的影响,越来越多跨境平台与卖家纷纷将主战场转投至欧洲市场,随之而来合规门槛也在不断提升。

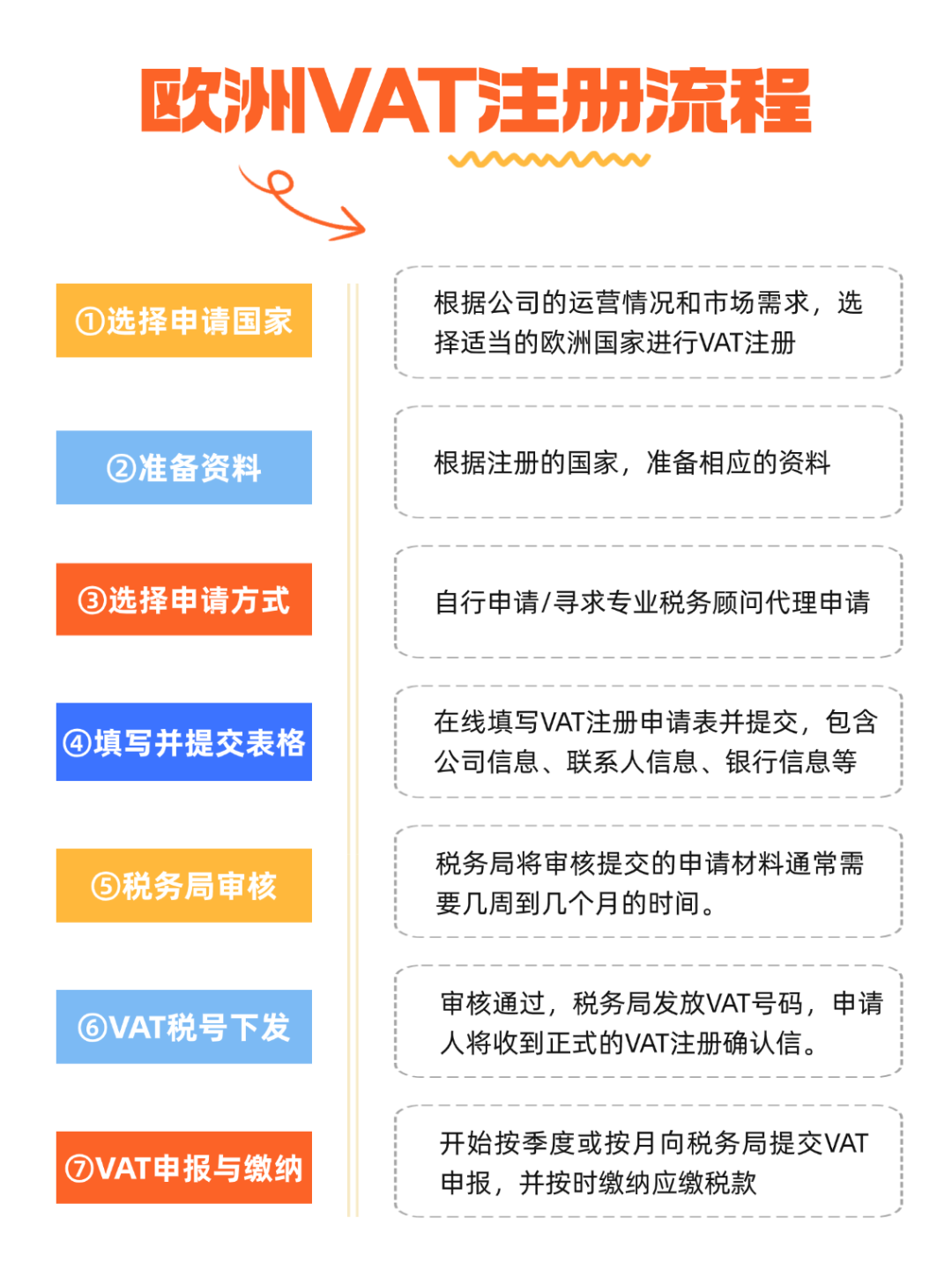

本文将一次性拆解欧洲VAT从注册到申报全流程核心要点,帮助卖家高效实现 VAT 合规,在欧洲市场稳健经营。

VAT增值税,全称Value Added Tax,是欧盟国家普遍实行的一种税。一般分为两种:进口增值税(Import VAT)和销售增值税(Sales VAT),适用于在欧盟境内产生的进口、商业交易和服务行为。国内跨境卖家若想要在欧洲销售商品,都必须按要求注册申报VAT增值税。

1、进口商品至欧盟或英国

2、使用欧盟或英国本地仓库:无论是使用亚马逊FBA还是自建仓,都需要注册当地的VAT税号。

3、在欧盟清关或退税:货物从哪个国家的港口/机场进来,或者想退税,都需要VAT税号。

4、参加亚马逊泛欧计划:需注册所有涉及仓储国的VAT税号。

5、在欧盟境内创立公司:需遵守对应国的税法注册VAT并履行纳税义务。

6、超过特定国家远程销售阈值:当从其他欧盟国家向目标国销售商品,且年销售额超过目标国规定的阈值时,就需要注册目标国的VAT 税号。

欧洲各国VAT注册规则不尽相同,尤其是英国脱欧后,英国VAT就只能在英国使用,不再与欧盟国家通用。

因此跨境卖家在注册时需格外注意欧盟VAT与英国VAT的核心区别,根据自身的业务模式和运营情况来判断,同步递交所需材料即可。

1、注册VAT必备资料

法人身份证/护照

营业执照

VAT注册申请表

2、部分国家特殊要求

捷克:欧盟银行账户PDF文件

西班牙:亚马逊相关文件,其他欧盟国税号证书

奥地利:公司纳税证明或其他欧盟国税号证书

斯洛伐克:欧盟银行账户PDF文件、其他欧盟国税号证书

瑞典:公司纳税证明、亚马逊FBA仓储截图、配送发票等

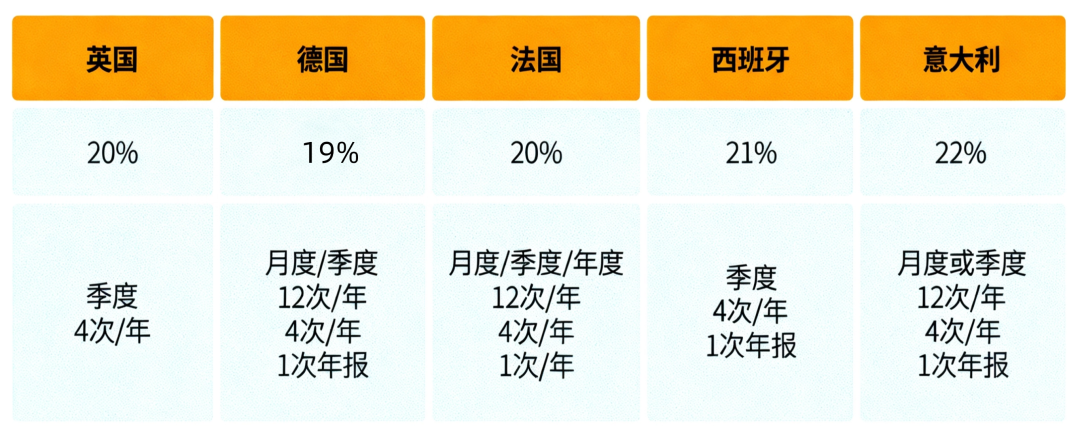

3、VAT税率与申报周期

以下是一些常见的国家VAT税率及申报周期

①可以使用其他公司的VAT吗?

不可以。每个增值税VAT号码都是唯一的,卖家应当申请自己拥有的真实有效的VAT号码。避免后期平台识别到店铺被限制或者封店处罚。

②VAT税号下来后,没有销售额还需要申报吗?

需要。欧洲各国税务部门要求企业按时提交申报表格,无论是否有应纳税额,卖家都需及时进行零申报。

③更换电商平台或调整业务模式后,VAT税号需要重新注册吗?

分情况。

若只更换平台,企业注册地址、业务范围等核心信息未发生变化,已有VAT税号无需重新注册。

若调整了业务模式,如新增涉及VAT注册义务国、改变仓储地址等,则需要根据新的业务情况判断是否需要重新注册。

④VAT税号被税务局稽查了怎么办?

积极配合税务部门的调查工作。

及时整理并提供税务部门要求的相关资料,如销售记录、申报表格、银行流水等,确保资料完整与真实性。若稽查结果显示存在违规,按要求及时整改并缴纳相应罚款和税金。

⑤VAT号和EORI号有什么区别?

EORI主要用于商品出口时的报关申报和货物清关;VAT用于缴纳关税、进口增值税以及销售VAT的纳税申报。

欧洲各国税法政策不断更新,同时对税务稽查的力度也不断加强。跨境卖家布局欧洲市场,无论是注册欧盟VAT还是英国VAT,建议及时关注各国税务部门官方公告与行业动态,确保税务合规。