俄罗斯总统普京于2025年11月底签署的第425-ФЗ号联邦法律,标志着该国近年来最大规模的税收改革正式落地。

本次税改的大部分条款将于2026年1月1日生效,其中对企业影响最为显著的相关调整,涉及:增值税;简税制度;专利征税制度;技术费及其他问题。

今天主要剖析增值税的新规核心

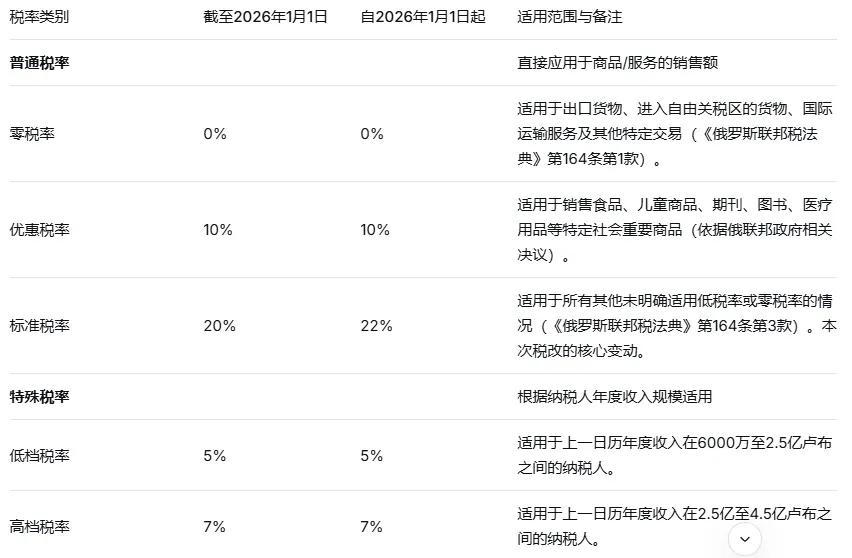

自2026年1月1日起,俄罗斯增值税体系将呈现如下新面貌:

标准税率上调:核心变动为基本税率从20%升至22%。

纳税主体:*在俄罗斯境内进行商品(工程、服务)销售、财产权等应税操作,包括无偿转让以及将商品进口至俄罗斯境内(进口);为自身需要开展建筑安装工程;在俄罗斯境内将商品(工程、服务)用于自身需要,且相关支出在企业利润税计算时不予抵扣。

优惠税率保留与收窄:0%(如出口)与10%(如基本食品、儿童用品)的优惠税率予以保留。部分商品被移出优惠清单,例如,含有乳脂替代品的含乳制品、涂抹酱、奶油植物性熔融混合物的销售等,将按22%的标准税率征税。

征税范围扩大:银行服务业成为重点调整领域,银行卡服务(包括电子支付与处理单据业务)将被纳入增值税应税范围,此前享有的免税优惠被取消。

新增免税与零税率项目:作为平衡,法律也引入了新的优惠政策,主要包括:为国家需要征收不动产并支付补偿的交易不视为应税行为;为贵金属精炼目的销售相关矿石及产品适用零税率。

对于任何在2026年1月1日前签订但尚未履行完毕的长期合同,税率变动都构成了重大不确定性。俄罗斯税法及宪法法院的最新判例,共同框定了处理此类问题的法律边界。

俄罗斯增值税遵循“纳税义务发生时点”原则,通常以 “货物发运(服务提供)日” 与 “预收款收到日”二者孰早来确定。这意味着:

无论合同何时签订,只要应税行为(发运/提供服务)发生在2026年1月1日及之后,即适用22%的新税率。

预收款仅在收到时产生预缴税义务,并按收款时的税率(或核算税率)计算,但在最终发货时仍需按新税率进行总清算。

情形一:发运在前,付款在后(发运2025年,付款2026年)

税务处理:以发运时点(2025年) 确定全部纳税义务。

计税:按发运年度税率(20%)计算增值税。

后续:买方按20%税率抵扣进项税。2026年收到付款时,买卖双方均无需调整增值税。

例外:若采用简税制的纳税人首次登记为增值税纳税人,则对其成为纳税人之前已发运的货物,不产生增值税纳税义务。

情形二:付款在前,发运在后(付款2025年,发运2026年)

税务处理:增值税义务分两个阶段产生。

收到预付款时(2025年):按付款时法定税率(20/120)预缴增值税。

发运货物时(2026年):按发运时的新税率(22%)计算增值税。

抵扣:此前就预付款已预缴的税额可用于抵扣发运时应缴的增值税。

情形三:付款与发运均在2026年,但分属不同季度

税务处理:纳税义务同样分阶段产生,需在两个季度分别申报。

收到预付款的季度,就预付款金额预缴增值税。

发运货物的季度,就全部销售额计算增值税。

结算:预缴的增值税可在发运季度申报时申请抵扣。

情形四:退货发生在后续年度(2026年退回2025年所购货物)

卖方义务:必须就退回货物的价值开具发票,无论买方是否已将该货物入账。

买方权益:退回质量合格的货物时,买方无需承担因税率提高(如从20%升至22%)而产生的额外税负。退款金额按原始购买价格及税率执行。

税务调整:通过发票,相应冲减卖方的销项税和买方的进项税。

三、价格调整的司法边界:宪法法院的“一半原则”

税率上升导致的额外税负由谁承担?这是长期合同纠纷的焦点。俄罗斯联邦宪法法院在2025年11月第41-П号裁决中,为无法就价格调整达成一致的争议设立了关键司法准则:

若继续履行合同将导致供应商遭受其在订立合同时无法预见的重大损失,而买方(且其无法抵扣进项税)拒绝调整或解除合同,则供应商有权诉请提价,但提价幅度不得超过因该交易而产生的新增增值税额的一半。

此判决实质上确立了风险共担原则,防止税负被单方面转嫁给下游企业或消费者,尤其保护了那些无法进行增值税抵扣的买方(如最终消费者、适用特殊税制的企业)。

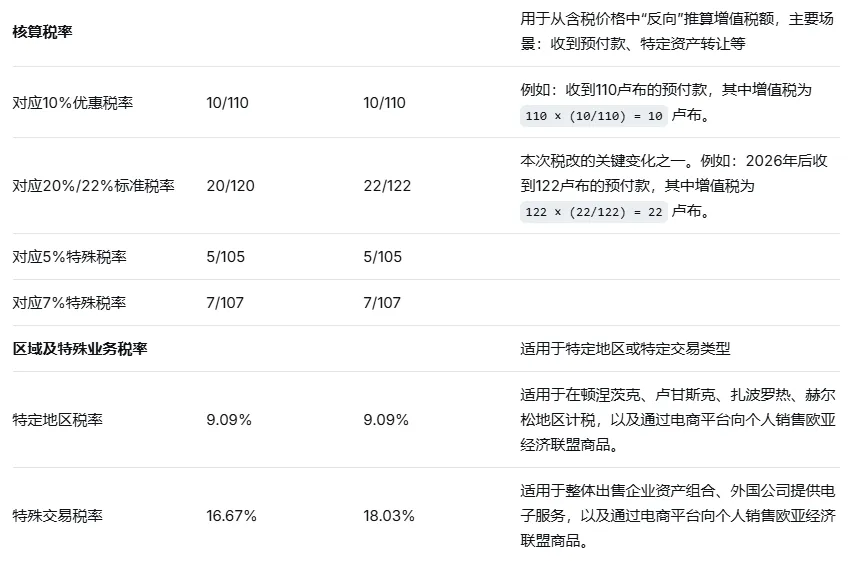

补充:普通税率、特殊税率以及在取得预付款(预付定金)等情况下使用的核算税率将继续适用: