关注我们

出海网公众号

出海网小程序

出海网视频号

出海网社群

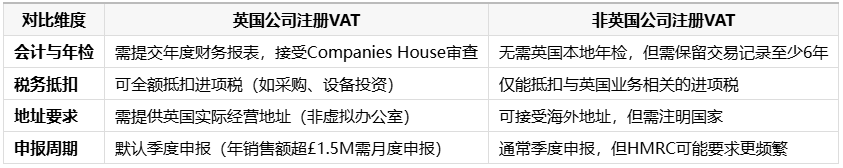

以下是英国公司与非英国公司注册英国VAT的主要区别,综合2025年最新政策及实操要点整理:

注册触发门槛

英国公司:需在连续12个月内应税营业额超过£90000时强制注册。

非英国公司:无论销售额多少,只要在英国进行应税交易(如使用FBA仓、进口商品)均需立即注册。

税务代表要求

非英国公司:必须委托英国本地税务代表(需签署连带责任声明VAT1TR表)。

英国公司:无需税务代表,可直接通过Government Gateway账户申请。

1.品牌与客户信任

英国公司:本土税号更易获得大型企业或政府订单(客户可抵扣进项税)。

非英国公司:可能面临平台审核更严格(如亚马逊需额外验证税务代表资质)。

2.资金与税务优化

英国公司:可申请Flat Rate Scheme(首年税率6.5%),但进口VAT不可抵扣。

非英国公司:需全额缴纳标准税率(20%),但可通过递延进口VAT(PVA)缓解现金流。

3.法律风险

非英国公司:税务代表需承担连带责任,若逃税可能被追溯至代表个人资产。

英国公司:违规处罚较轻(如逾期申报罚款5%-30%)。

选择英国公司注册VAT:

适合长期深耕英国市场、需本土化运营(如设立办公室、招聘员工)或计划拓展B2B客户的企业。

选择非英国公司注册VAT:

适合轻资产运营的跨境电商卖家(如仅使用FBA仓),或通过平台代扣VAT的卖家。